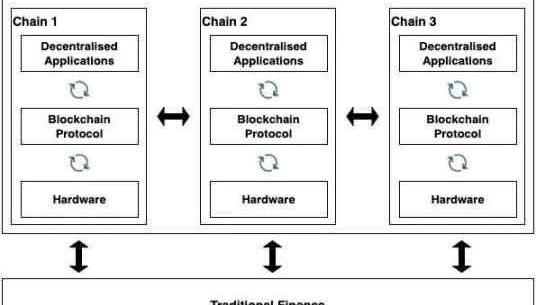

本文以DeFi生态系统:原语和技术堆栈中介绍的技术概念为基础,概述了由该技术创建的新价值渠道。通过聚焦于单个EVM链中的价值流,来提供一个框架来识别下面三者之间的价值流:传统金融和去中心化金融EVM兼容链同链上的dApp

通过这个概念性概述,可以为更深入地研究在各种DeFi原语混合和匹配的情况下,价值是如何在生态系统级别上创建/重新分配的。DeFi领域中的价值是通过将不同的原语堆叠在一起逐步构建的。我们必须认识到DeFi堆栈就像它最薄弱的环节一样脆弱,因此必须相应地管理风险。与任何其他市场一样,价值流由三方协调:供应方:提供资源以换取相应费用的用户。除了交易的标准资产(即法币、Token等),供应商还可以提供数据甚至硬件租赁等资源。需求方:通过补偿卖方的机会成本来获得资源的用户。买方承担收购费用的原因有多种,从资源利用到对资产未来价格的投机。服务提供商(即协议):交易的推动者,为买卖双方提供便利而收取一部分交易价值。就DeFi而言,这是指各个协议及其各自的智能合约。需要注意的是,供需侧因素不仅会在链内重新分配价值,而且还会激励外部生态系统价值的流入/流出。这在链的早期尤其明显,因为新用户参与链上活动需要用外部资源转移价值,以获得链上资产。关键的是,由于流动性的市场利益,金融价值往往具有垄断倾向。因此,创建一个活跃的价值转移生态系统取决于实现基准水平的流动性,以刺激进一步的价值创造。考虑到这一点,我们现在可以开始构建我们的生态系统价值堆栈了。资产:价值创造

安全团队:WSB Coin发生Rugpull,Token跌超86%:金色财经报道,据派盾(PeckShield)监测显示,MEME项目WSB Coin发生Rugpull,疑似团队以334ETH(约合63.5万美元)的价格抛售大量WSB Token,WSB价格跳水86%。[2023/5/4 14:42:00]

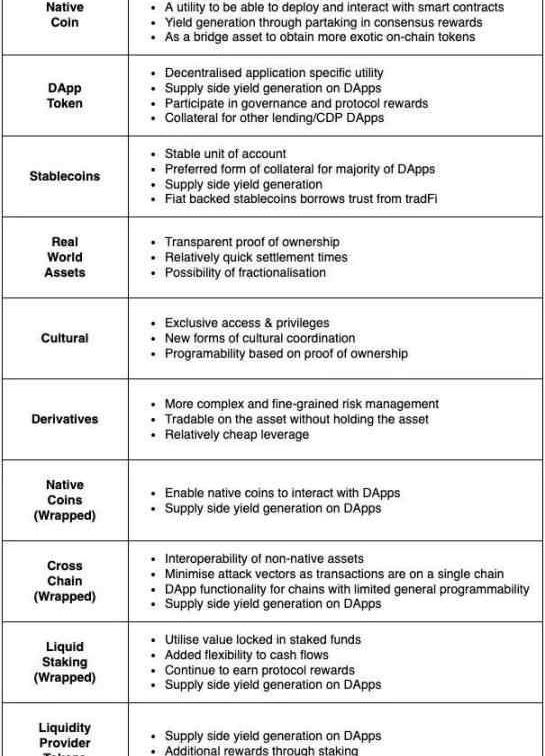

最基本的价值创造形式是通过链上Token需求。在DeFi上下文中,这些将引用ERC20/721Token,它指定了跨去中心化应用程序的Token互操作性的标准接口。鉴于估值的主观性,这里的重点放在了确定使Token相对于另一种资产更有价值的关键用例。尽管投机是引导市场走向「真实」价值的重要机制,但在这种情况下,投机是没有帮助的,因为它不能直接洞察一项资产的相对可取性。因此,为了提高可读性,本文忽略了基于投机的需求驱动因素。Token是否会导致链的净现值取决于Token的来源。为了发展生态系统,Token必须通过外部资本获得。为此,有一些类型的Token,其用例激励净正向的内在价值流:

Bitfinex首席技术官:卢加诺市发行了第一笔公共数字债券:金色财经报道,Bitfinex首席技术官Paolo Ardoino在社交平台表示,萨尔瓦多刚刚批准允许发行 Vulcano 债券的新法律。在世界的另一边,瑞士卢加诺市刚刚发行了第一笔公共数字债券,试验了区块链技术的后结算(穆迪的 Aa3 评级)。这要归功于瑞士的数字资产监管框架,该框架具有开拓性和前卫性。[2023/1/12 11:08:47]

对Token的需求将基于每个人对上述用例的估值而有机增长。在介绍了为什么每个Token都有价值之后,我们现在可以继续探讨价值的转移方式。流动性:价值移动

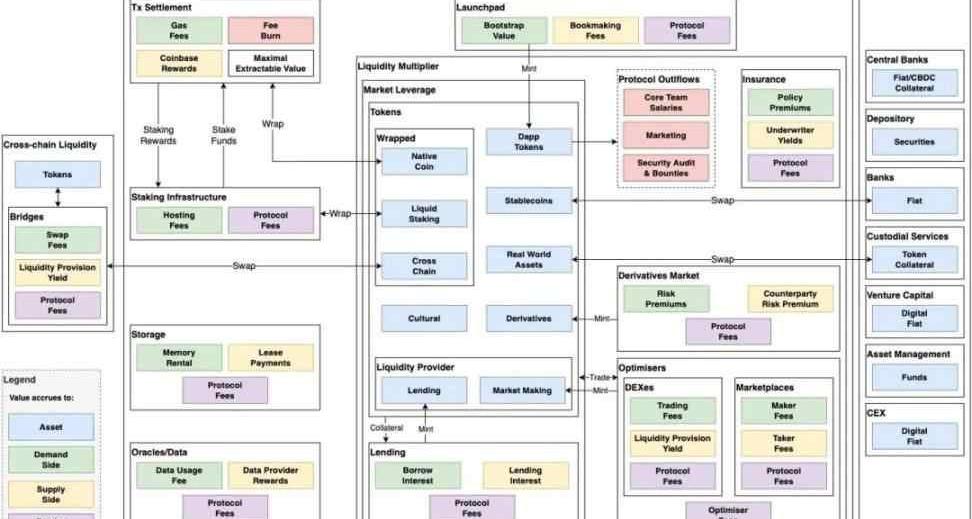

上图在一张图片中总结了所有主要的DeFi价值流。考虑到DeFi的可组合性,上图已经进行了一些简化,但以上内容应该足以作为起点。上一节中的资产概述是开始从下往上构建我们的价值堆栈的基础:Token代表可交易Token化价值的记账单位。Token的价值根据其用例而增加。Token的市值是其价值的粗略衡量标准。Token捕获的所有价值都贡献给了一个托管它们的净现值基础协议。市场杠杆通过抵押Token,借贷市场能够提供杠杆,从而提高资本效率。借贷:Token持有者将他们的休眠Token提供给借贷协议,该协议为他们提供贷款利息,作为机会成本的奖励。借贷需求驱动借贷利息,即借贷利息加上协议费用。流动性乘数公开市场上的Token互操作性可以形成深度流动性。Token之间的价值再循环对于推动dApp的增长至关重要,因为它的用例依赖于Token的可访问性。DEX:Token持有者向DEX协议提供Token,通过做市产生收益。买方会被收取交易费用,其中包括提供流动性收益和协议费用。市场:一种更适合不可替代Token的交易模型,其中信息发现至关重要。NFT将要价提供给协议,然后放在公开市场上售卖,等待有意愿的买家购买。为了方便起见,供应者和买家都可能被收取协议费。衍生品市场:通过创建交易风险市场来产生次级价值。链上价值可以通过抵押衍生品合约直接放大,也可以通过融资利率市场间接放大。在第一种情况下,Token持有者抵押他们的Token以赚取买方支付的部分风险溢价。另一方面,双方都支付风险溢价,以便从Token价格的变动中受益。保险:Token持有者向保险协议提供Token,使他们能够通过承保某些保单获得收益。保险买家支付的保险费包括承保费用和协议费用。支付决定可以通过投票或事件驱动代码进行。链上流动性为了支持去中心化的金融市场,价值也在区块链协议层上进行流通。这些市场对于确保整个生态系统的安全至关重要。这个基础层上的价值也可以被Token化,以便与dApp互操作。Tx结算:每笔交易都需要Tx/gas费用,以激励区块链的最终确定性。根据共识机制,验证者的资源会处于风险之中,以此来获得交易费Tx结算:每笔交易都需要Tx/gas费用,以激励区块链的最终确定性。根据共识机制,验证者的资源会处于风险之中,以此来获得交易费用(即矿机、币等)。根据协议规则,验证者也可能会收到Coinbase奖励(即挖矿奖励)。此外,协议可以定义一个费用销毁机制,用于减少Token供应。在没有任何外部资本的情况下,币供应量的变化会导致币价值的升值/贬值。质押基础设施:验证者也可以支付托管费用,将某些质押责任委托给质押基础设施提供商。这些服务可以包括计算资源的支付,甚至可以代表验证者进行质押。权益证明Token的授权使得铸造出了流动性抵押Token,这些Token可以在dApp上进一步交易。存储:数据仍然必须存储在某个硬盘驱动器上,根据底层链设计,这个内存空间可能非常昂贵。存储协议创造了一个市场,数据可以在设备网络上以较低的成本进行加密和可靠存储,只需要在主链上存储一个证明。买家支付内存租赁费,包括租赁存储的成本以及协议费用。预言机/数据:许多链上应用程序需要安全可靠的外部数据来补充链上数据(即价格,链下数据等)。这些数据可以从预言机/数据提供商那里付费购买。大部分数据使用费将用于激励数据提供者报告准确及时的数据。Launchpad:这样的协议在启动dAppToken时会启用价值引导。通过筹集由币/Token组成的资金池,价值转移到新发行的dAppToken。此外,可能会扣除协议费用以换取引导服务。跨链流动性考虑到代码的可复制性,上述所有技术都可以轻松地部署到另一个链上。因此,当资产通过跨链技术进行集体交换时,每条链所捕获的价值将由市场决定。在用例相同的情况下,主链层的用户体验将决定各个链上Token的相对估值。桥:激励Token持有者向跨链桥提供流动性,以换取一部分交易费用。根据桥接方法的不同,如果Token是在源链上被销毁,在目标链上被铸造,则价值可以在链之间完全转移。或者,源链上的Token可以被锁定,并作为目标链上打包Token的抵押品。桥协议通常会为此服务收取协议费用。加密货币上/下坡道最后一类针对传统经济中的价值转移。目前,由于加密货币尚未成为现代生活的关键组成部分,因此其大部分「价值」仍存在于传统金融中。此外,鉴于世界上大多数人从未拥有过加密货币,这些坡道是允许价值转移到加密货币领域的关键基础设施。法定货币:以法定货币存储的价值通常通过铸造等值的法定货币支持的稳定币转移到加密领域。因此,这种稳定币通常需要在传统银行的账户中持有相应的法定价值。虽然价值不会直接转移到加密货币中,但稳定币作为交易媒介发挥着关键作用。Token抵押:通过托管现实世界的资产(即黄金,财产,艺术品等),这些服务使Token能够以基础资产的价值进行抵押。根据资产的类型,这些Token可以通过在所有权证明的基础上构建生态系统来产生额外的价值。在链上评估DeFi生态系统

Circle将支持USDC稳定币的部分储备金投入贝莱德管理的基金:金色财经报道,Circle将支持USDC稳定币的部分储备金将在明年初投入由贝莱德管理的新货币市场基金。Circle储备基金将包括现金和短期美国国债。[2022/11/5 12:18:44]

生态系统的总价值始于链上部署的Token。由于Token作为一种价值储备,其「真实」价值将在很大程度上由其用例驱动。然后可以通过借贷协议利用锁定在Token中的总价值。这种杠杆价值使流动性得以形成,从而鼓励价值重新分配到最佳用例。深度流动性也会激励外部价值的流入,因为将会有收益和资本增值的机会。价值增值的机会也在这些金融市场的服务中呈现出来。在DeFi中,许多这些服务都需要计算、网络和存储所需的物理资源。准确的链下数据也有很大的市场。在链层面,净价值流动将取决于资产在其他链之间以及传统金融系统之间的流动。链上Token供应的变化必须伴随着外部的积极价值流入,才能在目前的规模上保持可持续。展望未来,如果加密货币在现代生活中变得更加不可或缺,价值增值将减少对加密货币的依赖。新的用例将推动需求增长,从而导致更多的社会价值被分配到加密领域。虽然价值是主观的,但它总是有一个强烈的倾向,流向具有最佳激励的用例。原地址

Multichain集成Ethereum Classic:6月14日消息,跨链互操作性协议Multichain宣布集成Ethereum Classic,目前支持USDC、USDT、DAI、ETH、WETC、WBTC、BNB、BUSD八种资产在Ethereum Classic和其他受支持的网络中转移。[2022/6/14 4:26:17]

GoPlus与慢雾提出合约可限时授权EIP提案,以降低遗留授权导致的被盗风险:10月6日消息,安全机构GoPlus与慢雾提出可限时授权的EIP标准,以降低遗留授权导致的被盗风险。标准中提到,包括TransitSwap事件在内,反复发生的资产盗窃是由于用户对合约的过度授权造成的,如果合约出错,所有没有召回授权的用户都会受到攻击。

GoPlus与慢雾提出的解决方案可以为ERC-20Token设置Approv,以在默认时间段内自动撤回授权,或者使用自定义的时间限制来召回授权并及时避免风险,并提交了一份新的EIP,目前正在由以太坊研究部门审查。[2022/10/6 18:41:11]

标签:TOKKENTOKENTOKESOWL TokenUnreal Governance TokenShilling TokenFlokiverse Token

Twitter易主没几天,马斯克就禁止Twitter平台出现其他社交媒体的宣传账号的行为。在Twitter更新版的使用政策中提到,如官方发现帐户主要为推广Facebook、Instagram、M.

ShibaInumeme-coin正在推出一个名为Shibarium的二层。以6.2B美元的市值计算,它将成为第二大L2解决方案.

1.目前的链用的都是哪些模型以太坊,EOS,Solana这些大家所熟知的链都使用的是账户模型,甚至可以说90%以上的项目都使用的是账户模型,而只有一些老牌项目用的是UTXO模型,如,BTC.

Author:KyloEditor:Sarah;AshelyDeFi作为金融体系在区块链上的延伸,自然也会存在固定利率产品和浮动利率产品.

近日,市场回暖。局部热点开始浮现,而SHIB则取得约20%的单日涨幅。不仅如此,SHIB生态的币种涨幅也颇为可观,BONE、LEASH的行情均快速上扬.

如果说DeFi的某个部分在降温期间变得特别火爆,那就是流动性质押市场。收益率可能全面下降,但以太坊的前景出现了看涨的信号.