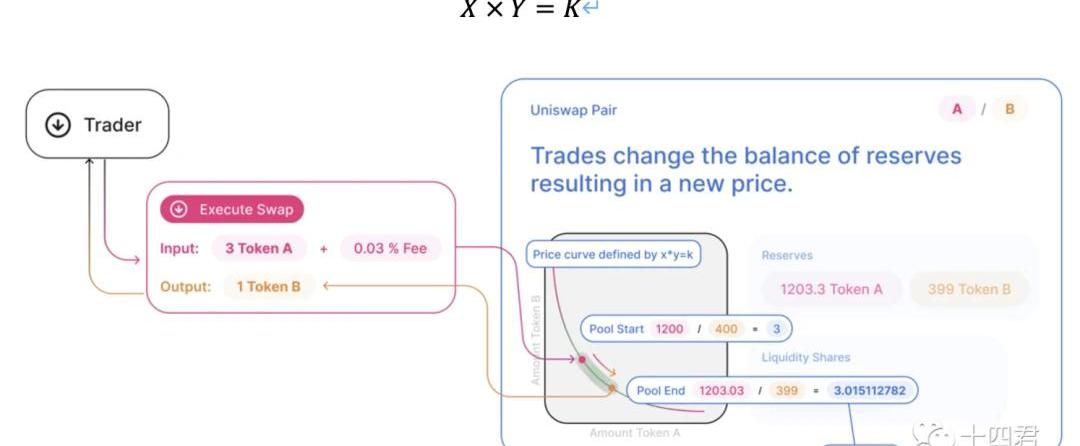

本文源于十四正在撰写的《UniSwap从V1到V3的去中心化交易所之路》中用作资料援引,也发现市面文章的推导公式都颇为复杂,且重要逻辑转换缺乏描述,而无常损失又是Dex中AMM的重要部分,故单独成文。如读者对无常损失以及对应影响有兴趣的,亦可直接跳转文末阅读白话版本。本文推导基于AMM经典恒积公式

AMM机制简介可阅读:一文讲清-NFT市场新秀SudoSwap的AMM机制-创新挑战与局限部分公式中虚线系公式编辑器误操作,无实际意义如需word源文档可在公众号后台回复“无常损失”获取Part1:计算初始持有价值

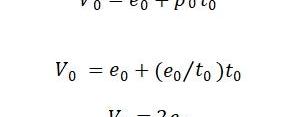

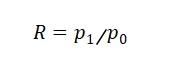

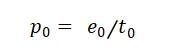

假定我持有若干e0(ETH)以及若干t0(Token),初始两者价值相等,如1e0=10t0,用公式表达其token的价格则p0为:

BTC突破45000美元关口 日内涨幅为1.84%:火币全球站数据显示,BTC短线上涨,突破45000美元关口,现报45005.5美元,日内涨幅达到1.84%,行情波动较大,请做好风险控制。[2021/8/13 1:52:40]

则我持有的总价值等于数量*价格为:

如果未进行Uniswap注入Lp的行为,则未来即使token对比Eth的价值变动,产生了新的价格,则我介时的资产总值VH为:

Part2:为UniSwap注入流动性

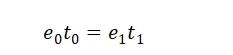

我们可以将ETH和代币两者按一定比例注入流动性,这里方便计算假定为按总值各占50%的注入,流动性池会给我们Lp的凭证,如10个LpToken用于证明我们占据当前总流动性的分红权益股份。由于恒积公式,只有注入和抽离LP会改变K值

24小时BTC全网合约成交数据显示:空方占优:据合约帝数据显示,最近24小时BTC全网合约成交量中开多比例为49.43%,开空比例为50.57%。主流合约交易所中,Huobi季度开多比例为49.84%,开空比例为50.16%;OKEx季度开多比例为49.40%,开空比例为50.60%;BitMEX合约开多比例为48.89%,开空比例为51.11%。[2020/8/17]

所以可以推导出计算当前e1的数量公式:

最终

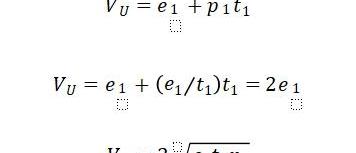

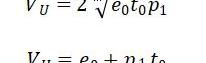

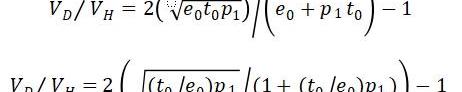

如此综合计算我们可以提取的流动性价值VU是

BTC 24小时资金净流入23.41亿元人民币:金色财经监测数据显示,加密货币市场24小时资金净流入排名前三分别为:BTC(+23.41亿元人民币)、ETH(+8.21亿元人民币)、BCH(+3.64亿人民币);资金净流出前三分别为:、DOGE(-1.51亿元人民币)、BSV(-7825万元人民币)、BNB(-7420万元人民币)。[2020/4/26]

此处得出VU的将构成后续无常损失部分的被减数,因此特地为VU推导了上诉的两个采用e1以及不采用e1的公式Part3:无常损失公式推导

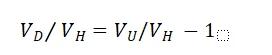

依据Part1我们得出了保持持有当前token的价值VH,依据Part2我们得出了不用持有而是投入Uniswap做LP的总价值VU,显而易见:Divergenceloss应该是VD

BTC在1小时内涨幅超过1.00%:据火币全球站数据显示,BTC/USDT在1小时内出现剧烈波动,涨超1.00%,达到1.08%。当前报价为 6858.57 美元,行情波动较大,请注意风险控制。[2020/4/5]

由于价值涨跌应该依据其对于原始价值的比值,所以我们把等式两边都除以VH

此处带入上文Part1和2结论中的VH与VU详细公式

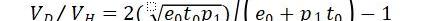

所以无常损失率VD/VH为:

这时最关键的一步,无常损失发生在有价格差的两个时间段上,所以我们来带入价格的变化率R,其等于两个时间的价格相除

结合Part1中的公式

所以R也等于

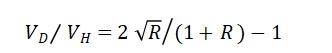

结合无常损失率VD/VH我们将核心部分都乘以e0来形成只有R的最终公式

这样则可以化简出只有R来表示的无常损失率

由于最终无常损失率值和R值有关系,则也意味着只要R有变动,无论增加还是减少,都将产生无常损失,并且按倍数衡量是一个对等的数值Part4图表化无常损失公式

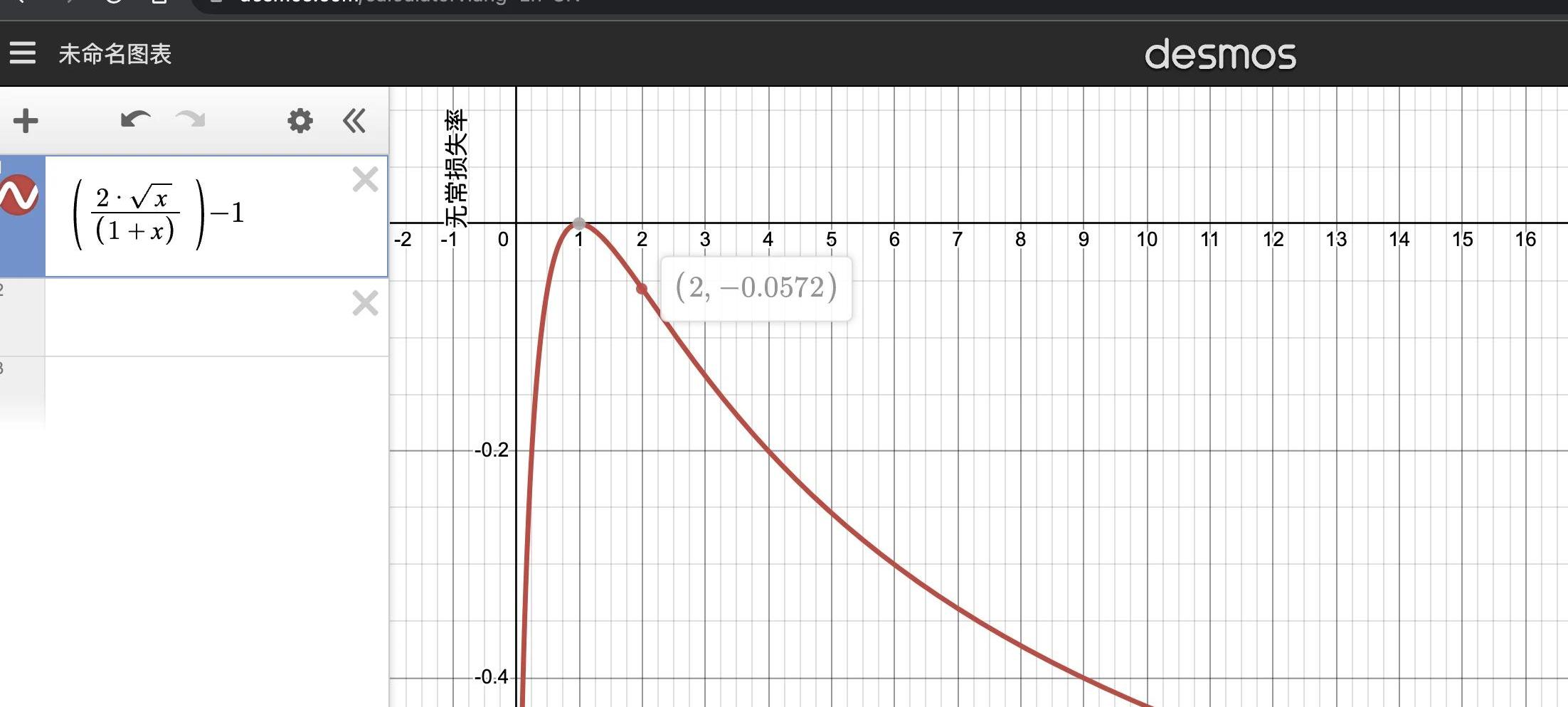

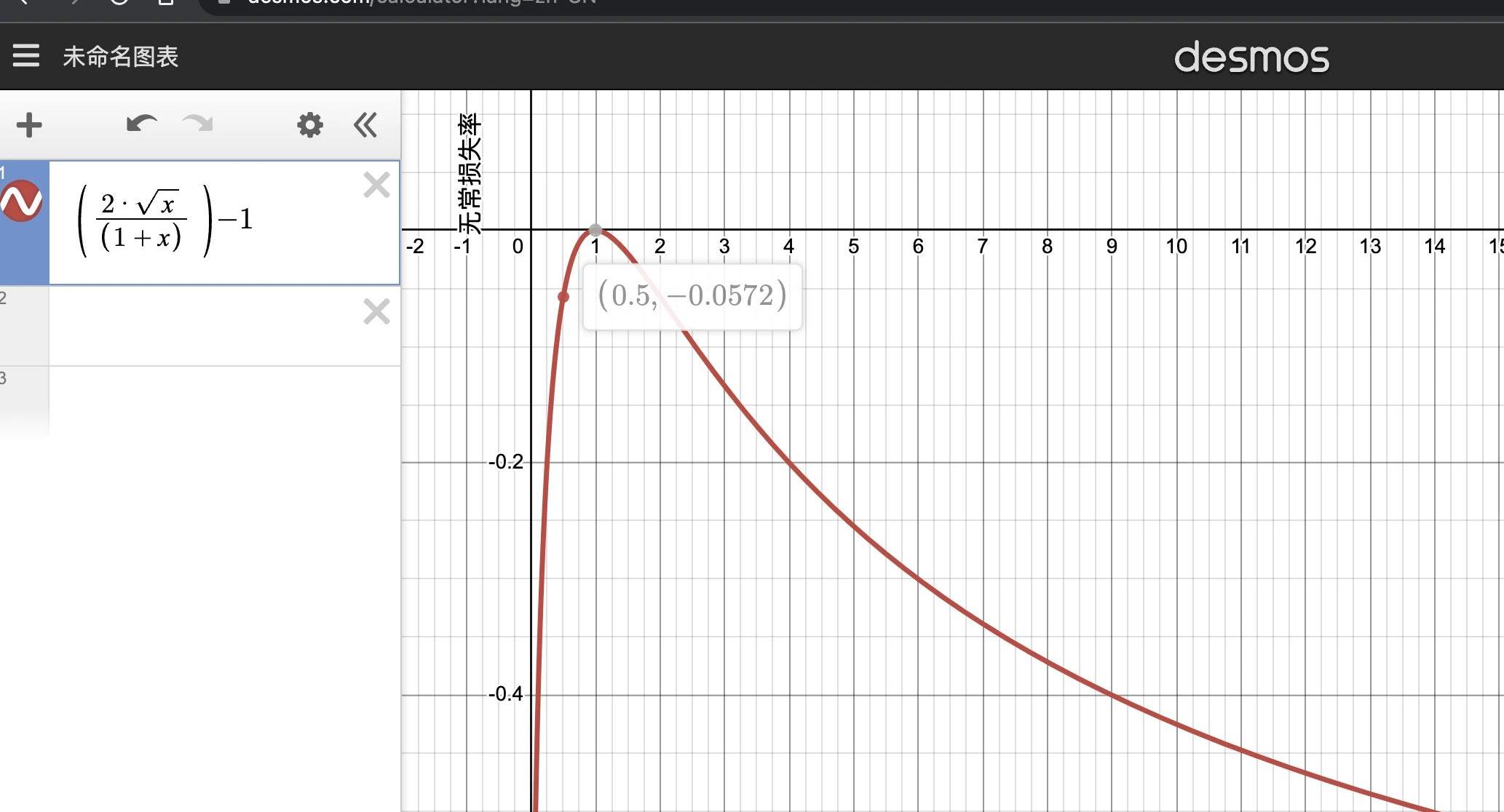

我们可以通过绘图工具来呈现这个公式的结果,虽然下图看似是一个非对称的曲线,但实际上是对称的,因为他是一个相对的倍率,即对于原价值的1ETH=100Dai而言,跌到1ETH=50Dai是下跌1倍,等于涨到1ETH=200Dai则是上涨1倍,其无常损失是相同的均为5.72%

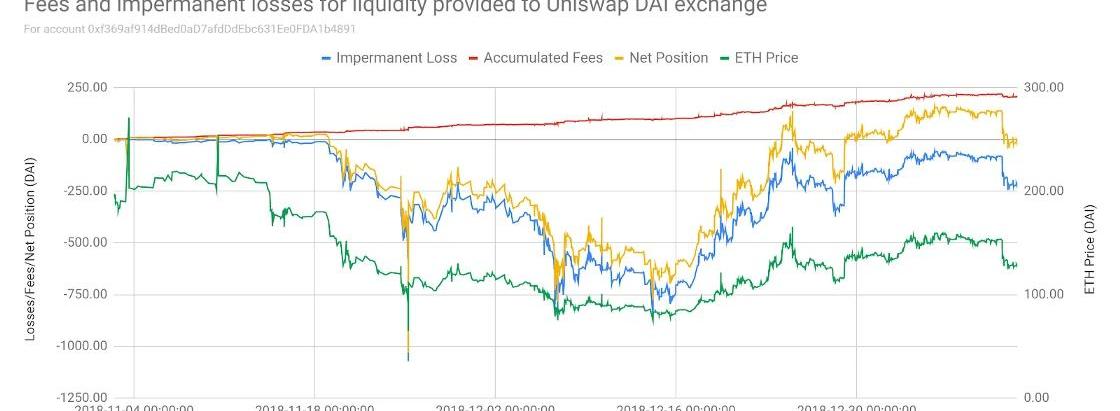

如何理解无常损失?无常是什么意思?首先他是命名不恰当,之前选择“无常”这个词是因为如果价格背离被逆转,那么由于价格背离造成的损失也会被逆转,后来更多的文章会采用来描述他。无常损失在何时发生?如果价格回到与流动性提供者增加流动性时相同的价值,这种损失就会消失。这种损失只有在流动性提供者撤回其流动性时才会实现,并且是基于存款和取款之间的价格差异无常损失会超过导致LP入不敷出吗?流动性提供者的实际回报,其实是价格差异造成的背离损失与交易所交易的累计费用之间的平衡。

如上图,该账户自成为LP以来,与仅持有原始资金相比,该账户一直处于净负头寸。这是由于在此期间ETH价格变动造成的巨大背离损失。然而,自始至终总费用一直在稳步累积。随着ETH价格接近提供流动性的价格,大部分损失会被扭转。无常损失究竟来源何处?向市场提供流动性做LP,即成为做市商,实际上是和市场中的用户做对手盘。而AMM是被动的和市场中的用户做对手盘,即当市场中大部分人看好ETH的后续市场,则会用DAI买入ETH,你的流动性池子会被动的增加DAI而减少ETH。所以,提供流动性就代表了总是和市场做反向的操作,总是倾向去持有更多的弱势资产。于是当ETH上涨,你的流动性会不断提前抛出ETH,而拿到更多的DAI,这些被提前抛出的\nETH就成了无常损失的来源,即这个时候无常损失可以理解为你在ETH上的踏空损失,或者是被外部套利者拿走了池内的价值。相关资料https://uniswap.org/whitepaper.pdfhttps://pintail.medium.com/understanding-uniswap-returns-cc593f3499efhttps://pintail.medium.com/uniswap-a-good-deal-for-liquidity-providers-104c0b6816f2https://hackmd.io/@HaydenAdams/HJ9jLsfTzhttps://github.com/Dapp-Learning-DAO/Dapp-Learning/blob/main/basic/13-decentralized-exchange/uniswap-v1-like/README.md欢迎你从公众号后台留言作者探讨web3行业问题点赞关注十四,用技术视角带给你价值

去年以太坊升级前,曾有子将Goerli测试网上的ETH测试币宣传成“以太坊新币”,号称可以半价出售,偶尔引得几个不明真相的韭菜上当受.

近日,BTC连续14日上涨。而远在2013年11月,比特币创下连续15天上涨的最长上涨记录。本次在距离打破记录仅一步之遥时,这一涨势却惨被终结.

市场和进化伦有很多共同点。我们的经济和社会类似于一个由相互依存的小角色组成的大型生物系统,工人、中小企业、银行、客户和监管机构都是这个全球有机体的独立组成部分.

文章pdf下载链接:https://drive.google.com/file/d/1tX8J4w6N8ms9n5upLrV8TGxrHKo03B0z/view?usp=share_link 1.

原文作者:ThorHartvigsen原文编译:白泽研究院谁秘密地持有你感兴趣的协议的大部分代币?他们以什么价格投资/买入?DeFi研究员ThorHartvigsen根据自创的数据库.

「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过.